Пытаюсь сохранить деньги

Нас в семье трое: я, жена и двухлетняя дочка. Работаем мы с женой вдвоем. Средний доход семьи в месяц чуть больше 40 000 ₽ на человека. Это больше, чем средняя зарплата в крае, но, с учетом маленького ребенка, двух котов и ипотеки — не космос.

Средняя зарплата в Пермском крае по данным Росстата в 2019 году — 37470 ₽

В моем идеальном мире существует «подушка безопасности». Это такие накопления, которые покрывают 6 месяцев жизни без доходов. Мы стараемся откладывать 10—15% с каждого дохода в накопления: на отпуск, ремонт, на ребенка, в неприкосновенный запас. В идеальном мире «подушка безопасности» формируется из неприкосновенного запаса, а на отпуск и ремонт копится отдельно. У нас так не получается. А получаются только общие накопления, которые в случае чего будут подушкой. Если успеем сделать ремонт, то и подушки не будет. Сейчас в накоплениях удается держать до двух среднемесячных доходов семьи.

¯\_(ツ)_/¯

Два среднемесячных дохода кажутся не очень большими деньгами. Мы не рассчитываем кардинально приумножить их за счет вложений. Да и большая часть накоплений, действительно, уходит на отпуск, ремонт и непредвиденные расходы. Поэтому хочется хотя бы не потерять, то что есть. А именно, чтобы накопления не съела инфляция.

Официальная инфляция в России за 2019 год — 3 %. Реальная, наверняка, больше.

Для сохранности накоплений нам кажется безопасным разделить все средства в разные «ящички». Финансисты советуют то же самое. Поэтому мы пользуемся несколькими инструментами: рублевые вклады, валюта, индивидуальный инвестиционный счет (ИИС). Пропорции примерно такие: вклады — 50%, валюта — 20%, ИИС — 30%. Рациональных причин почему такие пропорции нет. Чтобы максимально обезопасить себя, внутри каждого инструмента есть еще разделение.

Вклады

Мы выбираем вклады, которые можно и пополнять и снимать с них. У таких вкладов обычно самый низкий процент. Но так нам спокойнее, что в случае чрезвычайной ситуации мы не останемся с заморожемнными деньгами.

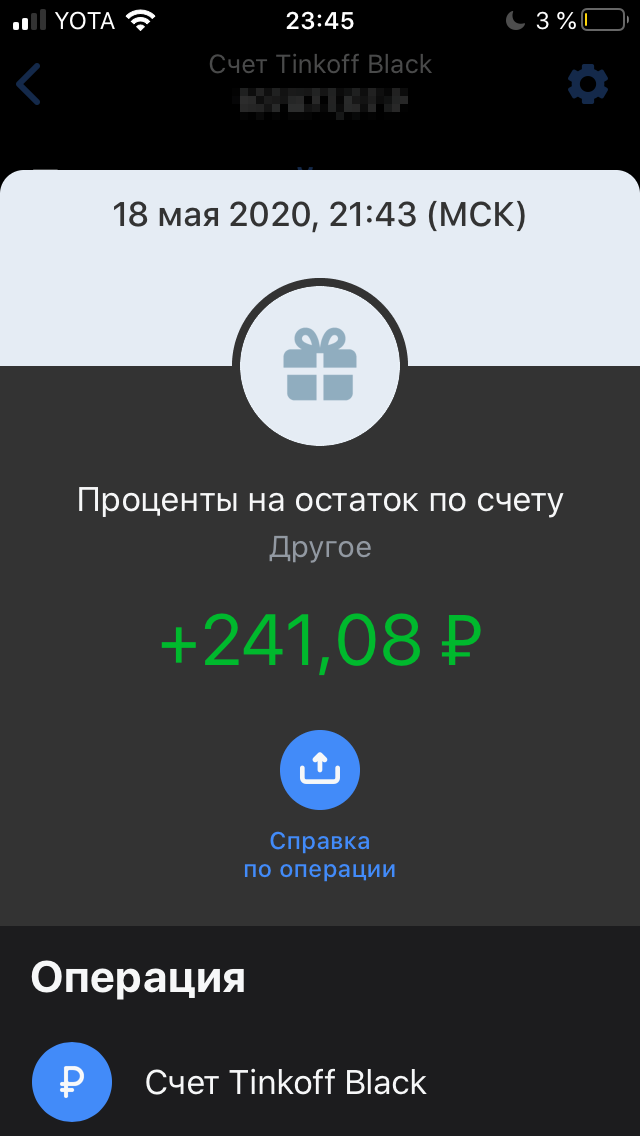

Я клиент Тинькофф-банка с картой Tinkoff Black. Я пользуюсь ей как вкладом. Раз в месяц на карту выплачивают 4 % годовых на остаток. Т. е. к сумме, которая есть на карте, в день рассчетного периода добавляется 0,0033 ее части. Процент небольшой, потому что карта приравнена к пополняемому вкладу, с которого можно снимать сбережения в любой момент. Если положить ту же сумму на обычный вклад в Тинькове на 1 год, то ставка была бы 5,3 %. Но в случае чего я бы не смог снять эти деньги.

Плюс у нас небольшой вклад в Сбербанке. У Сбербанка на вклад с пополнением и частичным снятием сейчас ставика 3,47 %. Это все еще выше официальной инфляции.

Валюта

Стараемся часть накоплений хранить в валюте. Валюта медленее рубля теряет свою стоимость.

Инфляция в 2019 году в Евросоюзе 1,57 %, в США — 2,28 %

Раньше делили евро и доллары в пропорции 50/50. Просто покупали наличные. Сейчас я завел мультивалютную карту Тинькофф и храню на ней. Вклад не открываю потому, что на валютные вклады ставка 0,01 — 0,7 % годовых. Например, 1000€ за год принесет 10 евроцентов. Так себе выгода.

Обычно валюту используем в путешествиях. Поэтому не боимся что-то потерять из-за изменения курса. Правда и заработать не получается.

ИИС

Что такое ИИС и как на нем зарабатывать

Подробное руководство по ИИС для тех, кто хочет быстро все понять

Статьи похожие, но лучше трижды прочитать одно и то же

В этом году впервые попробовали инвестиции. Мы не доверяем играм на бирже как способу заработка, однако решили попробовать ИИС. ИИС — это специальный брокерский счет с льготным налогообложением: с него можно вернуть 13 % подоходного налога.

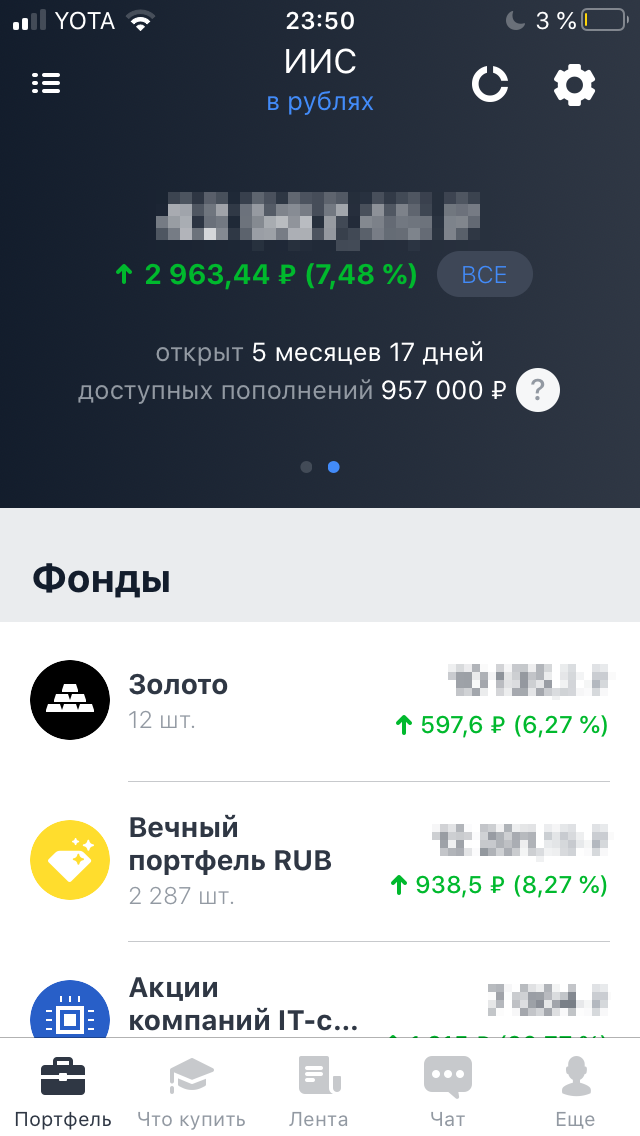

Ни я ни жена особо не разбираемся в устройстве биржи, поэтому я прошел начальный курс по инвестициям от Тинькофф. На нем разобрался с основами инвестирования. В итоге выбрал самые низкорисковые вложения: гособлигации и фонды.

Бесплатный курс Т—Ж по инвестициям для начинающих

Сейчас доходность ИИС примерно 18—22 % годовых. Доход за 5 месяцев — 3000 ₽, это 7,5 % от вложенной суммы — 18 % за год. Цифра кажется хорошей на фоне мартовкого обвала рынка.

Сейчас кажется, что ИИС — самый надежный способ обогнать инфляцию. Однако оценивать буду хотя бы через год.

Наша стратегия, наверняка, не лучшая, но она позволяет нам не рисковать и быть спокойными. А спокойствие — сила. Расскажите как вы храните сбережения и что можете посоветовать?

Было всё тоже самое, но сейчас пришёл к понимаю, что брать надо акции. Откладывать часть ЗП и покупать акции надёжных компаний (в валюте, конечно). Кажется, это беспроигрышная стратегия, если рассматривать графики за 20 лет. Даже крах доткомов в 2000 году не отговорка (не надо было продавать и через 6 лет они восстановились и дали колоссальную прибыль). Взял акции — держи. Не даёт покоя Тесла, которая за 10 лет дала прибыль в 7000%. Жаль, не брал тогда.

Согласен за акции. Пока учусь отношению «положил и забыл». Я решил год-полтора проверить на фондах как работает мое терпение. И, наверно, потом попробовать акции. Страшновато пока видеть как какой-нибудь курс падает и денег становится меньше.

На самом деле проблема ровно обратная: как не продать после роста раньше времени =) Потому что чаще всего они ещё больше растут, а ты уже продал и получил небольшую прибыль. Ситуация, когда акции падают, решается проще — ждать, когда снова вырастут и не продавать с убытком. Для этого надо брать надёжные компании, которые в ближайшие 5 лет не обанкротятся.

Все вот эти истории, когда люди теряют состояния, — это про трейдинг скорее. Они продают с убытком, потому что им важно получить прибыль здесь и сейчас. Также, если компания банкротится, то вот тут действительно можно потерять. Если брать и держать — невозможно не выиграть (статистика и графики).

У меня похожая стратегия. На брокерском счете в основном фонды + немного акции в краткосрок (зарабатываю ими на ништяки всякие).

Кстати, в Тинькофф вклад можно забрать в любой момент (с потерей процентов, которые не сильно критичны, если надо срочно).